突然ですが、あなたは現金主義ですか?

それともクレジットカードなどを積極的に使うキャッシュレスタイプですか?

実は、クレジットカードも使わなければ、ローンや分割払いも使わないという完全なる現金主義の人の場合、一定の年齢になるとクレジットカードの審査に不利になってしまうことがあるのです。

こういうタイプの方をよく『スーパーホワイト』と呼びます。

「もしかして私はスーパーホワイトかもしれない!」と思ったら、ぜひ最後まで読んであなたがスーパーホワイトに該当するかチェックしてみてくださいね。

当記事では、

- スーパーホワイトとは?

- スーパーホワイトは何がいけないのか?

- スーパーホワイトから脱するには?

についてわかりやすく解説しています。

スーパーホワイトの方がこれからすべきことも合わせて紹介していきます。

信用情報におけるスーパーホワイトとは?

信用情報が真っ白なのは決して良いことではない

信用情報が真っ白なのは決して良いことではない信用情報とは、簡単に説明するとクレジットカードやローンなどの申し込みや契約、支払い状況などの情報のことです。

信用情報の話題でスーパーホワイトというと、この信用情報に何の記録もない人のことを指します。

「別に記録がなくても問題ないんじゃないの?」と思われるかもしれませんが、場合によってはこれからのクレジットカードやローンの審査に悪影響があったりとなかなか大きな問題なのです。

ここからは、スーパーホワイトの言葉の意味や、クレジットカードやローンを語る上では欠かせない『信用情報』などを掘り下げていきたいと思います。

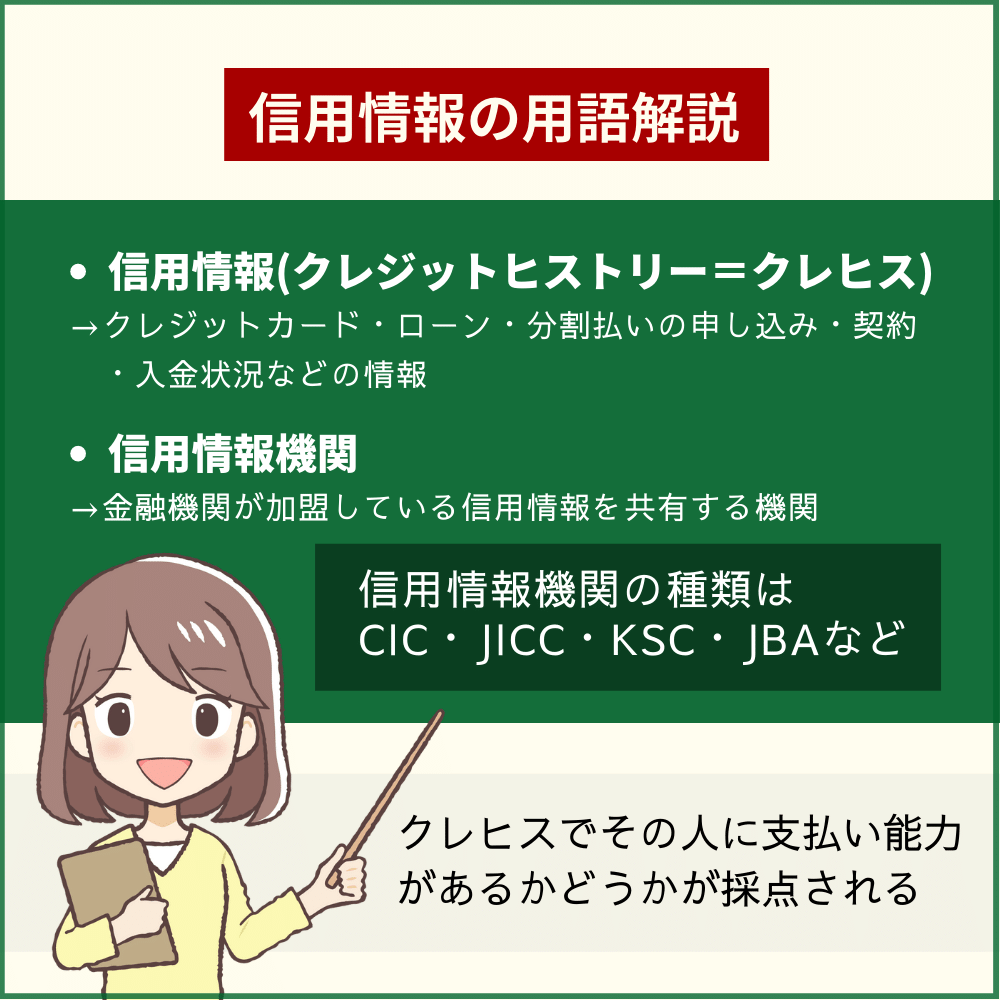

信用情報の用語解説

まずよりスムーズに読み進めていただくために、クレジットカードやローンの話題でよく使われる用語をまとめて解説します。

まずよりスムーズに読み進めていただくために、クレジットカードやローンの話題でよく使われる用語をまとめて解説します。

用語はもう分かっている、という方は次の項目に進んでくださいね。

- 信用情報(クレジットヒストリー=クレヒス)

→クレジットカード・ローン・分割払いの申し込み・契約・入金状況などの情報 - 信用情報機関

→金融機関が加盟している信用情報を共有する機関 - 信用情報機関にはCIC・JICC・KSC/JBAなどがある

- 信用情報機関同士で情報を共有するシステムがある

信用情報はクレヒスとも呼び、クレジットカードやローンの審査などの際に利用されます。

客観的に『その人が支払い能力があるかどうか』ということを採点するために利用するのです。内容としては、クレジットカードなどの申し込み・契約・入金などの利用状況があります。

信用情報機関の代表的なものは下記の通りです。

- CIC

→主にクレジットカード会社が加盟する - JICC

→主に消費者金融会社が加盟する - 全国銀行個人信用情報センター

→主に銀行が加盟する

信用情報機関に加盟する金融機関は、信用情報機関に情報を提供したり、クレジットカードなどの審査の際に資料として利用することが可能です。

信用情報機関同士で情報を共有するシステムもあります。CRIN(クリン)やFINE(ファイン)と呼ばれるもので、お金を借りすぎてしまう多重債務などの問題が起こらないように情報を共有しています。

自分の信用情報を開示する方法は『クレジットカードの信用情報とは?個人の信用情報を開示する方法を解説!』の記事で更に詳しく解説していますので、ぜひ合わせて参考にしてみてください。

スーパーホワイトはカードやローンの契約の情報や支払い履歴が全くない人

クレジットカードやローンの審査の話題でスーパーホワイトという表現を使う場合、クレジットカードやローン、分割払いなどの一括現金払い以外の支払方法を使ってこなかった人を指します。

クレジットカードやローンの審査の話題でスーパーホワイトという表現を使う場合、クレジットカードやローン、分割払いなどの一括現金払い以外の支払方法を使ってこなかった人を指します。

クレジットカードやローン、分割払いを契約する時に規約や約款といった書類に目を通すことになりますね。

その書類にも記載があるはずなのですが、『私の信用情報を信用情報機関に登録して大丈夫です』と約束してこれらの契約を締結しているのです。

つまり、クレジットカードやローン、分割払いの契約がある人なら信用情報が信用情報機関に登録されています。

信用情報には契約情報や支払い状況が記載されている

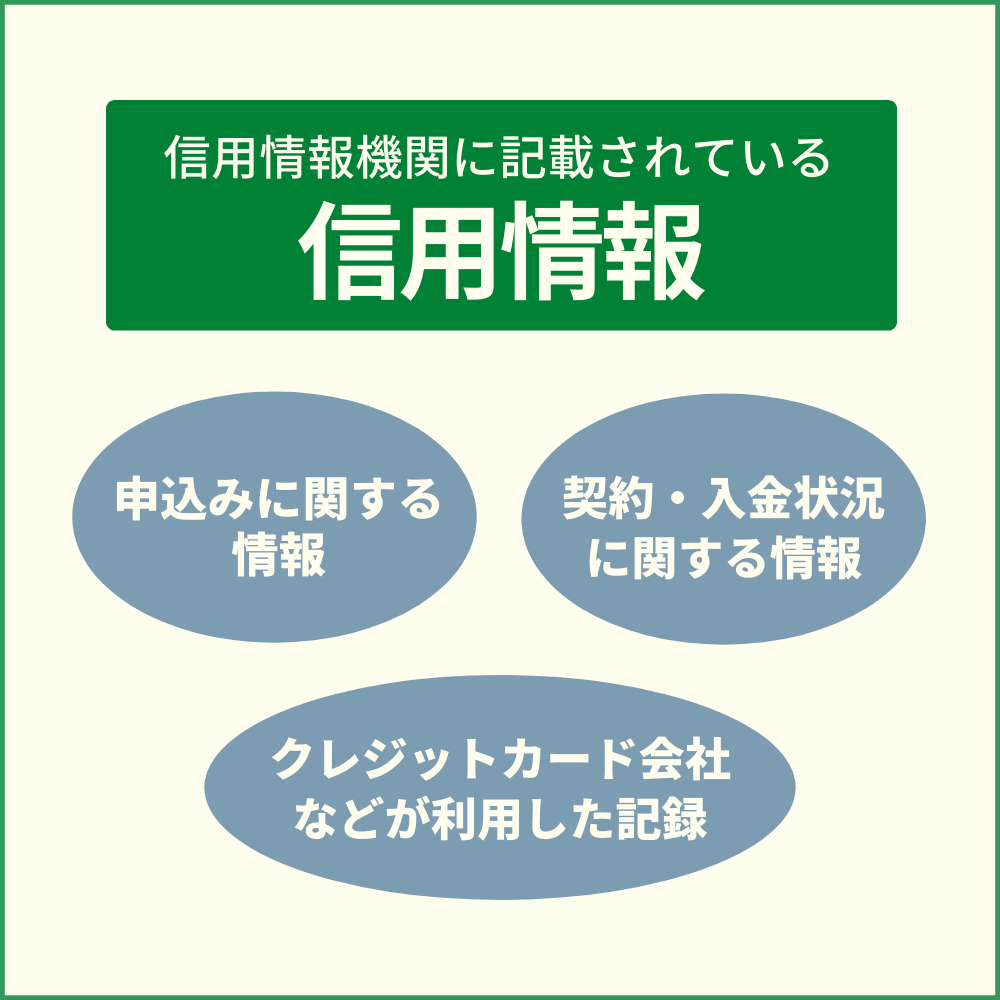

信用情報機関に記載されている信用情報には、大きく分けると3つの種類の情報が記載されています。

信用情報機関に記載されている信用情報には、大きく分けると3つの種類の情報が記載されています。

- 申し込みに関する情報

⇒6ヶ月間保管 - 契約・入金状況に関する情報

⇒終了後5年間保管 - クレジットカード会社などが利用した記録

⇒6ヶ月間保管

主にクレジットカード会社が加盟するCICを例に解説します。信用情報はそれぞれ保管される期間が決まっています。

申し込みに関する情報は、6ヶ月保管され、契約や支払いの状況は契約終了後5年以内、クレジットカード会社などが信用情報を利用した記録も6ヶ月間それぞれ記録されています。

所定の期間が過ぎると、この記載されている信用情報は抹消されるのです。

- 信用情報は種類によってストックされる期間が決まっている

- 所定の期間が過ぎると情報は消される

反対に、まったくクレジットカードやローン・分割払いに申し込みもせず、したがって契約もしていない状態の人の場合には信用情報を見ても何も載っていません。

現金主義のスーパーホワイトがあだになることも!

30代を超えてスーパーホワイトだとマイナス評価になる可能性も

30代を超えてスーパーホワイトだとマイナス評価になる可能性も先程も記載の通り、信用情報に全く申し込みも契約も何もないという人のことを一般的に『スーパーホワイト』と呼びます。

一般の目線で見ると「現金払いしかしないタイプなのかな?」と思うでしょう。

しかし、クレジットカード会社目線で判断すると少し見方が違うのです。

クレジットカード会社の側からすると、まったくクレジットカードやローンなどの契約や利用の履歴がないという人は『何らかの理由でカードが持てない・ローンが組めない人である可能性が高い』という判断をされます。

スーパーホワイトの状態の解釈には二つの解釈があります。

- 完全な現金主義でクレジットカードやローンを利用していない

- 何らかの理由でクレジットカードやローンが利用できないので履歴がない

しかし、書類上はこれらを見分けることができません。つまり、グレーな状態ということになります。

黒か白か判断できないグレーの状態の場合、クレジットカード会社は黒だと判断する場合が多いです。

利用代金を回収できない・踏み倒されてしまうリスクを回避するために黒であると判断するわけですね。

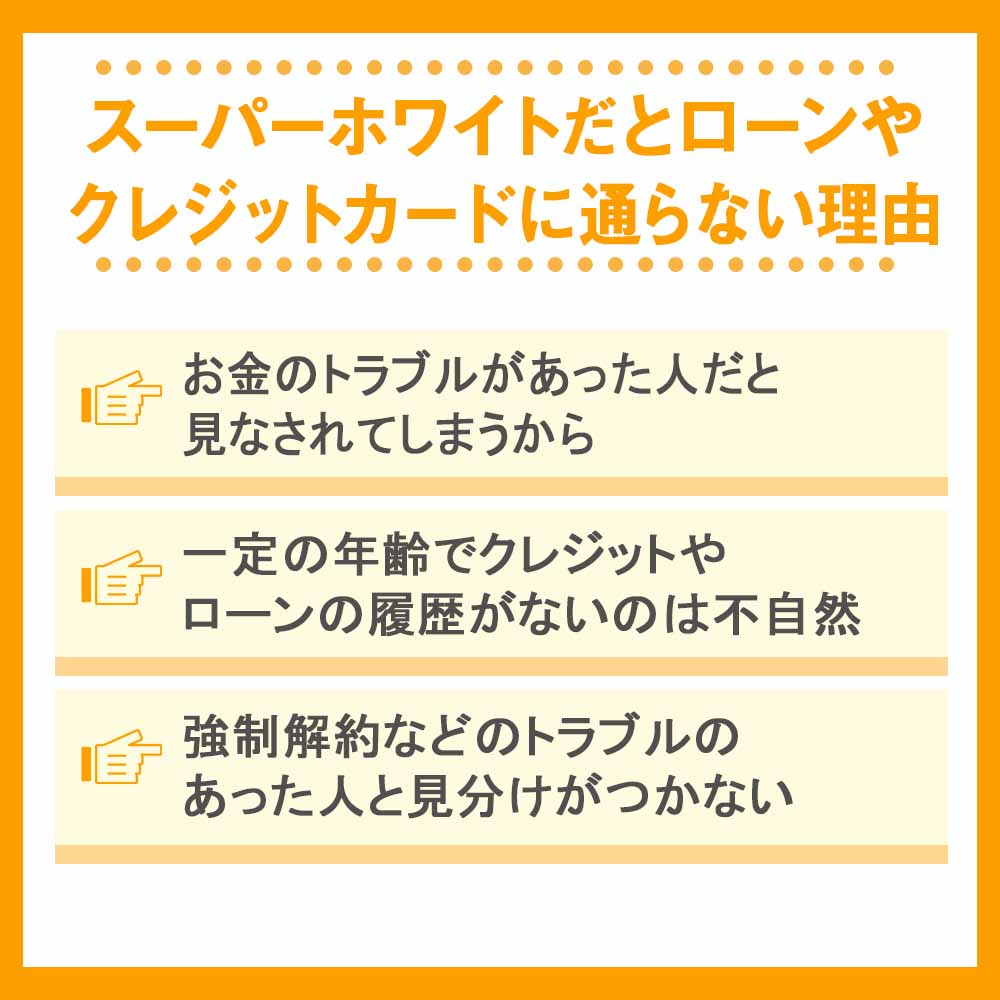

スーパーホワイトだとローンやクレジットカードに通らない理由

何の情報もないと審査する側としては疑ってしまう部分がある

何の情報もないと審査する側としては疑ってしまう部分があるスーパーホワイトの人は、延滞の履歴などもない代わりに契約・支払いなどのすべての記録がない状態です。

一般的に、30代以降など一定の年齢になるとスーパーホワイトの状態の場合、クレジットカードやローンの審査に通りにくくなっています。

ここからは、スーパーホワイトの人が審査に通りにくい理由をより詳しく解説していきます。

お金のトラブルがあった人だと見なされてしまうから

信用情報機関に何も掲載されていないと自己破産をしたのかと思われる可能性も

信用情報機関に何も掲載されていないと自己破産をしたのかと思われる可能性もスーパーホワイトの人は、信用情報機関に何の情報もない真っ白な状態でしたね。もし、『現金しか使ってこなかっただけ』であっても客観的には証明のしようがありません。

現金主義のほかにもう一つ、信用情報が全くないというパターンがあります。それはお金のトラブルを過去に抱えていた人です。

お金のトラブルがあった人がクレジットカードをなかなか持てないというような話を聞いたことがありませんか?

『現金主義でもお金のトラブルが原因で信用情報がない』という全く違う状態でも、記録上は同じになってしまうので、スーパーホワイトの人はローンやクレジットカードの審査に通りにくくなっているのです。

クレジットカードの審査についてもっと知っておきたい方は『クレジットカードの審査が甘いと言えるおすすめカード特集|審査通過する為の知っておくべき6つのこと』の記事で更に詳しく解説していますので、ぜひ合わせて参考にしてみてください。

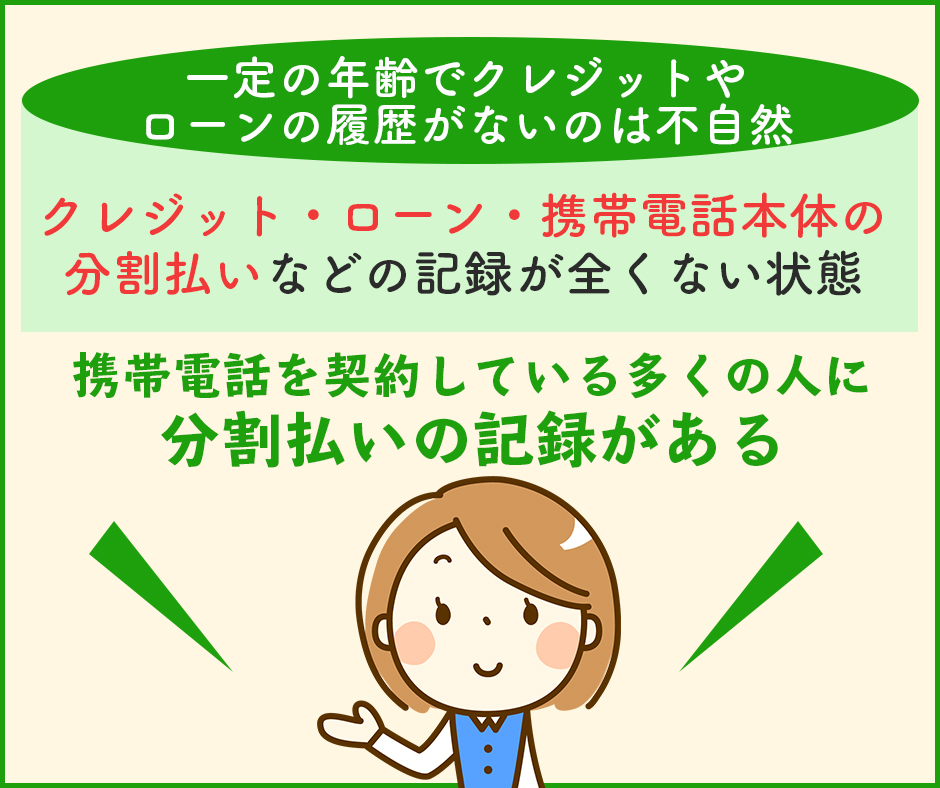

一定の年齢でクレジットやローンの履歴がないのは不自然

携帯の分割などを利用しているケースは多いハズ

携帯の分割などを利用しているケースは多いハズ今やクレジットカードを日常的に使うことは珍しいことではありません。

また、30代以上などの一定の年齢になると車などの大きな買い物でローンを組むこともあるだろうと予想されます。

もっと身近な例では、携帯電話の本体代金の分割払いがあります。『本体代金実質0円』などと表現されているため、毎月分割払いをしているという自覚は少ないかもしれませんね。

でも、割引などで安くなっているだけで実際には分割払いをしています。

つまり、携帯電話を契約しているかなり多くの人に分割払いの記録があるということです。

しかし、スーパーホワイトの場合にはクレジット・ローン・携帯電話本体の分割払いなどの記録が全くない状態です。

カード会社は審査の際に記録が全くない状態を良い方には受け取りません。カードが持てない・ローンが組めない事情があるという風に判断されるのです。

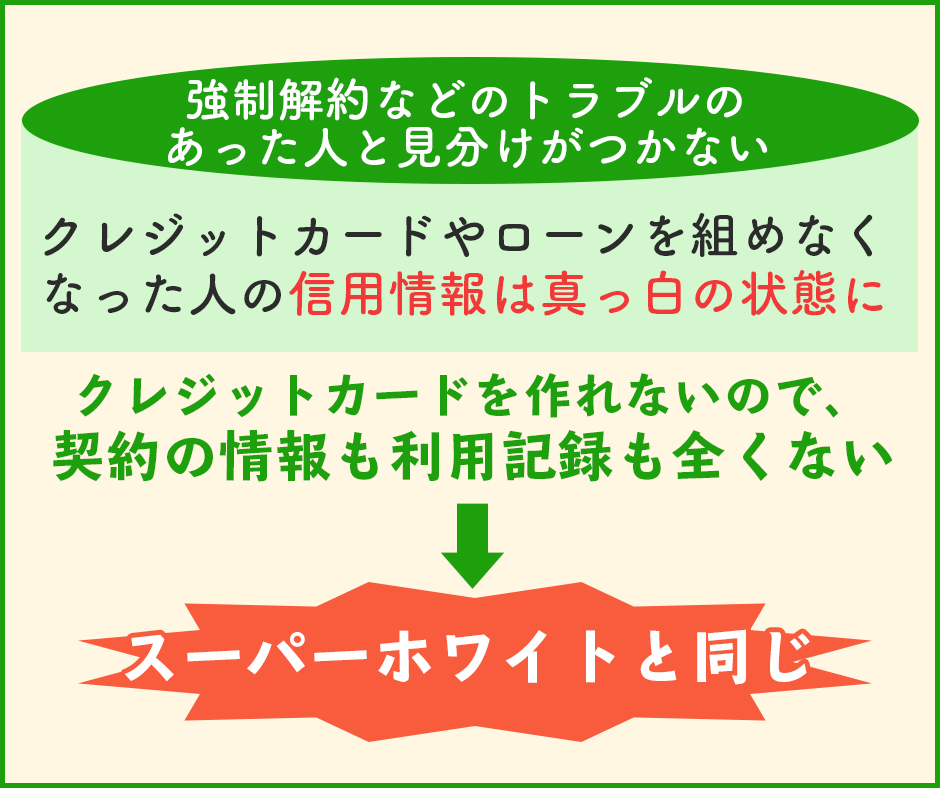

強制解約などのトラブルのあった人と見分けがつかない

カード会社は基本的に性悪説に基づいて解釈する傾向がある

カード会社は基本的に性悪説に基づいて解釈する傾向があるクレジットカードを使っていて延滞を繰り返した場合などに、『強制解約』という措置をされる場合があります。

強制解約のようなトラブルは、信用情報の中でも『異動情報』として記録されるのです。

異動情報に登録されるケースは次のようなものがあります。

- クレジットカード・借金などを61日or3ヶ月延滞した場合

- 代位弁済

→カードローンなどが支払いできずに保証会社が立て替えた場合 - 延滞によるカードのクレジットカードの強制解約

- 債務整理をした場合

上記のような異動情報がある場合には、審査に申し込んでも落ちてしまう為、どこのクレジットカードも作れませんし、ローンも組めません。

異動情報もCICの場合には、延滞が解消してから5年間は記録が残っている為、CICに加盟する金融機関ではカードを作ったりローンを組んだりができなくなるのです。

そうなると、異動情報によってクレジットカードやローンを組めなくなった人の信用情報は真っ白の状態になりますね。

クレジットカードを作れないので、契約の情報も利用記録も全くないわけです。

現金主義の人も、クレジットカードやローン・分割払いの履歴が全くないので、上記のようなお金のトラブルを抱えていた人と見分けがつかなくなってしまいます。

学生や若い人の場合はスーパーホワイトでも問題なし

若年層はなくて当たり前なので問題ナシ!

若年層はなくて当たり前なので問題ナシ!ここまで信用情報が全く無い『スーパーホワイトの人は審査に通りにくい』というお話をしてきましたが、例外もあります。

それは20歳前後の方、学生の方など若い人の場合です。

『クレジットカードやローンを利用したことがなくても不思議ではない年齢』だというのがその理由になります。

- 学生は勉強することが本業

- アルバイトなど定職についていないので、収入が不安定

高校卒業後すぐに就職した人や大学生になりたての18歳などがクレジットカードを持っていなくても不自然さはありませんよね。

若いうちが最初のカードを作るチャンス

20代ならクレジットカードの信用情報に掲載がなくても審査の通過率は高い!

20代ならクレジットカードの信用情報に掲載がなくても審査の通過率は高い!18歳以上~20代前半の社会人や専門学生・大学生などは人生で初めてのクレジットカードを作るのに適した時期です。

- クレヒスがなくても不自然だと受け取られない

- クレカの支払いの遅れなどのネガティブな情報がまだない

初めてのクレジットカードでは限度額はどうしても低めに設定されてしまいがちですが、審査のハードルとしては決して高くありません。

若いうちに限度額が低くてもよいのでクレジットカードを保有して、毎月少しずつでも利用するのがオススメです。

早めにクレヒスを作っておいたことが、将来よりランクの高いカードの審査を受けるときや家・車などのローンを組む際にも確実に役立ちます。

» 学生におすすめな厳選クレジットカード8枚|学生だけに特典が豊富なクレジットカードを選ぼう!

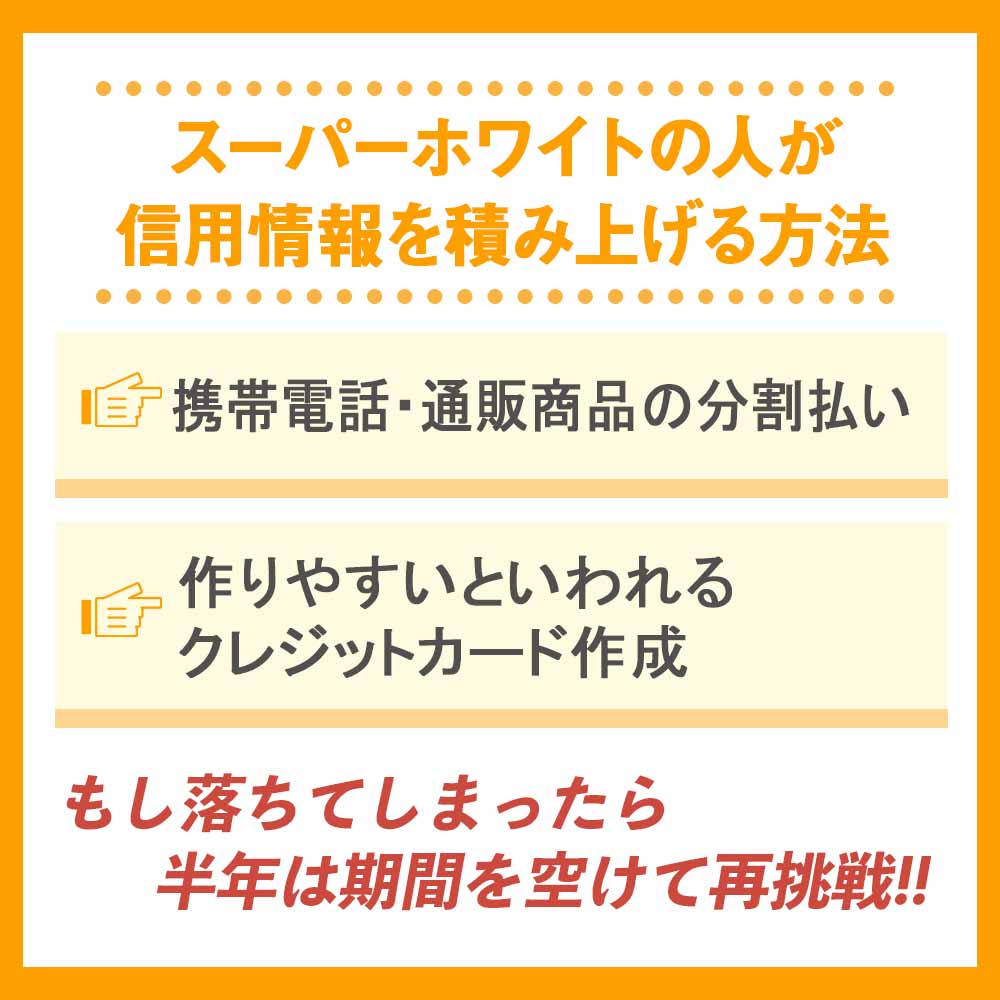

スーパーホワイトの人が信用情報を積み上げる方法

携帯の本体代金もクレヒスの積み上げに繋がる!

携帯の本体代金もクレヒスの積み上げに繋がる!「現金主義が不利なんて理不尽!延滞なんて無縁の生活をしていたのに!」

そう思われるのも無理はありません。

でも、システム的に仕方がないことなので、現金主義のスーパーホワイトのあなたでも今すぐできそうな方法を考えていきましょう。

一般的にオススメなのが以下の2つの方法です。

- 携帯電話・通販商品の分割払い

- 作りやすいといわれるクレジットカード作成

それぞれについて解説していきます。

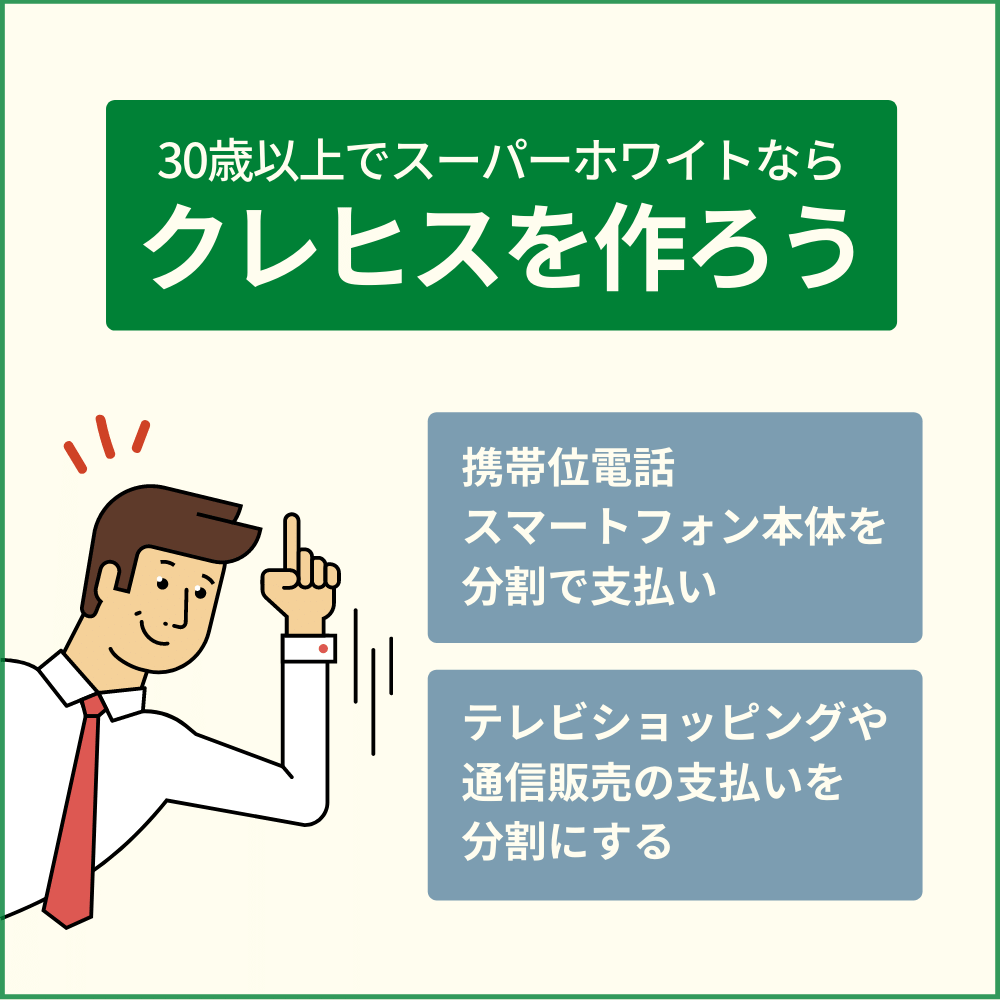

携帯電話や通販商品の分割払いをする

小さなことでも分割払いにして実績を作ること!

小さなことでも分割払いにして実績を作ること!スーパーホワイトの方でも一番簡単に信用情報を積み上げやすいのが、『分割払い』です。

携帯電話の端末の代金や、テレビショッピングの分割払いなどが該当します。

どうしてクレジットカードやカードローンなどに比べてスーパーホワイトでも審査に通りやすいのかというと、商品が担保の役割をしてくれているからです。

30代以上ではじめて現金一括払いだけでなくクレジットカードに挑戦したいと思ったら、携帯電話の分割払いや通販商品の分割払いでワンクッション入れて良好な状態の信用情報を作っていきましょう!

作りやすい部類のクレジットカードに挑戦する

審査難易度の低いクレジットカードを作ろう!

審査難易度の低いクレジットカードを作ろう!できれば、携帯電話や商品代金の分割払いを挟んだ方が確実にはなりますが『比較的作りやすい部類のクレジットカード』に申し込んでみるというのも一つの方法です。

クレジットカードは種類によって審査難易度が違う

初めてクレジットカードを申し込むなら難易度の低いカードを狙おう!

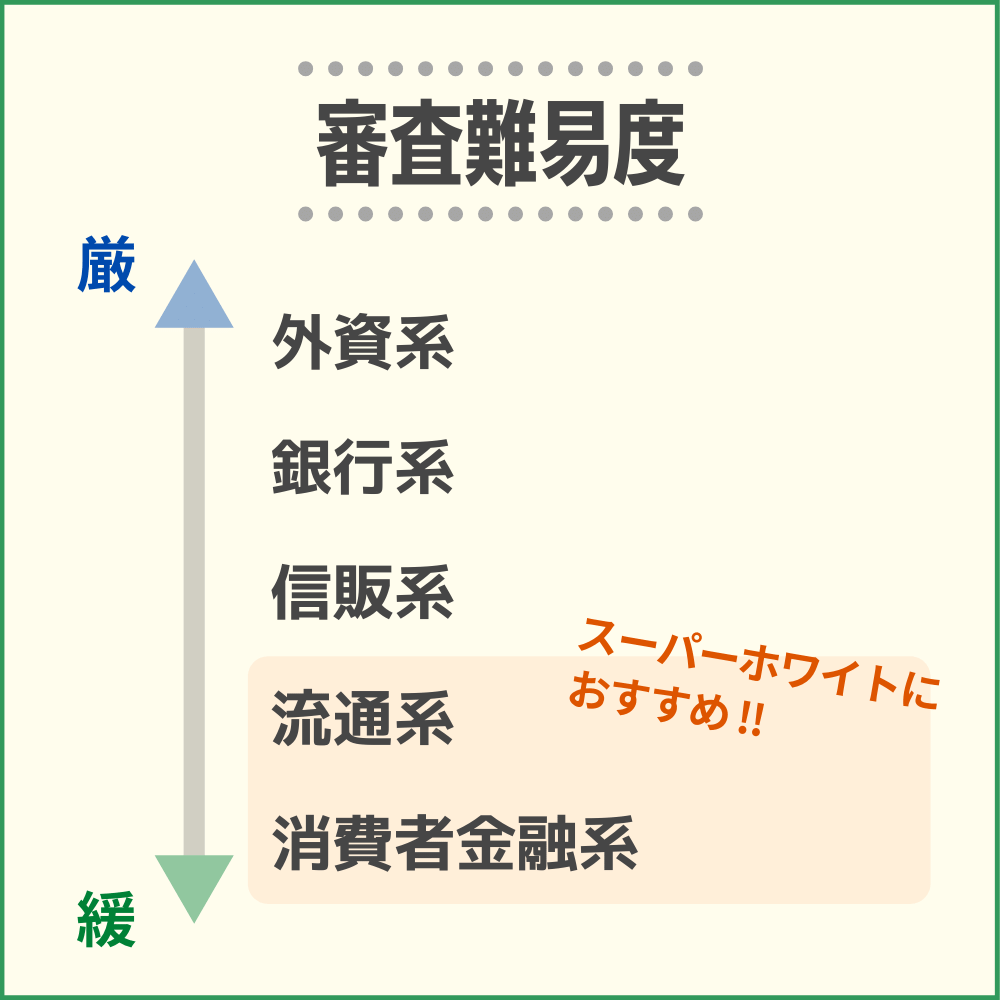

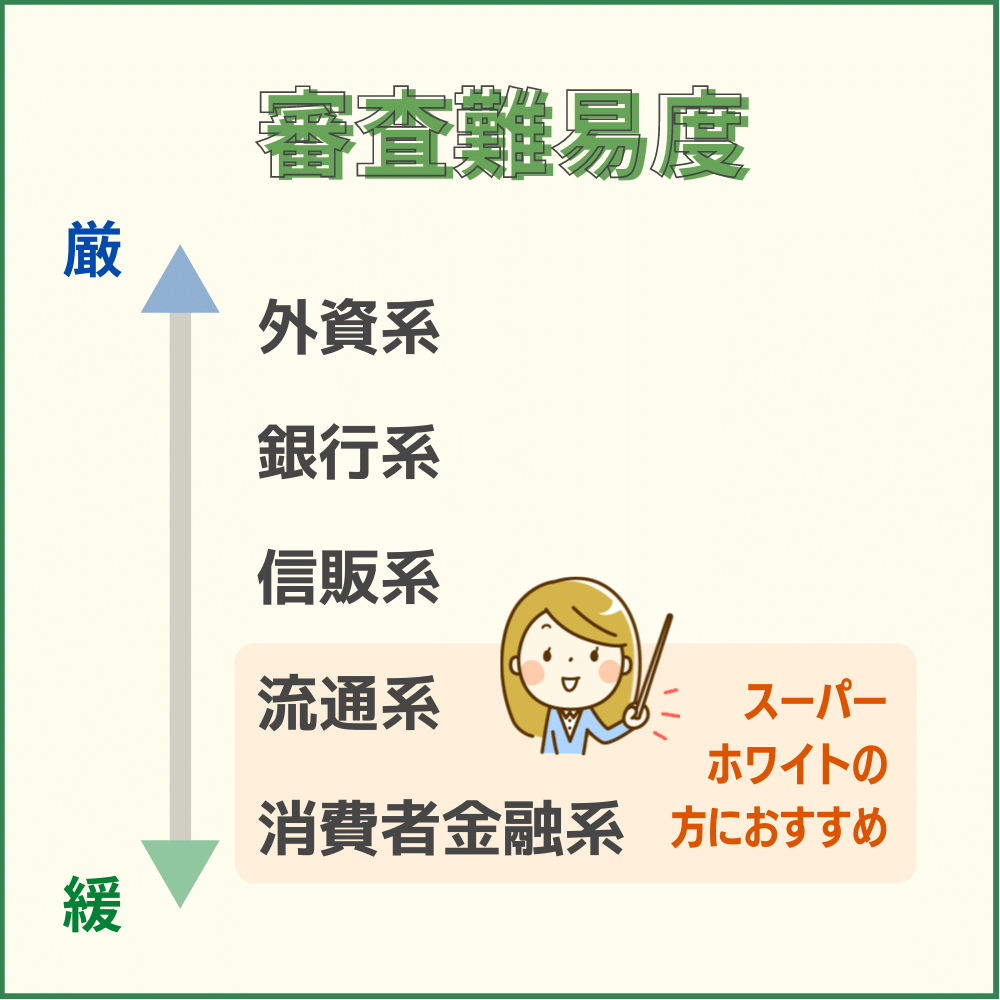

初めてクレジットカードを申し込むなら難易度の低いカードを狙おう!クレジットカードは発行元によって審査の難易度に差があります。上から審査難易度の順番にカードの種類を並べていきます。

- 銀行系クレジットカード

- 信販系クレジットカード

→クレジットカード専門の会社が発行 - 流通系クレジットカード

→スーパーやコンビニ系の会社が発行 - 消費者金融系クレジットカード

→消費者金融会社が発行

スーパーホワイトの方がはじめて挑戦するなら、流通系クレジットカードか消費者金融系クレジットカードが審査難易度の面でオススメです。

流通系クレジットカードは、対応する加盟店などでの還元率が高くユーザーの囲い込みを目的としている傾向にあります。

つまり、クレジットカードなどの還元率を目当てにたくさんのお客さんに集まってほしいという思いで作られているのですね。

また、消費者金融系クレジットカードは他のクレジットカード審査と着眼点が違うといわれています。

他のクレジットカード審査の際には信用情報が最重要視されますが、消費者金融系クレジットカードの場合には『現在の安定した収入』などが優先される場合があります。

つまり、今までカードを持たなかっただけで生活が安定している人には、決して高いハードルではありません。

スーパーホワイトの方が最初に申し込むべきカードは、流通系クレジットカードもしくは消費者金融系クレジットカードです。

もし落ちてしまったら半年は期間を空けて再挑戦

半年間はおとなしくしているのが吉!

半年間はおとなしくしているのが吉!クレジットカード審査に申し込む前から審査に落ちてしまった後のことを考えるのは憂うつですが、さらに失敗を重ねないためにも知っておきたい情報をご紹介します。

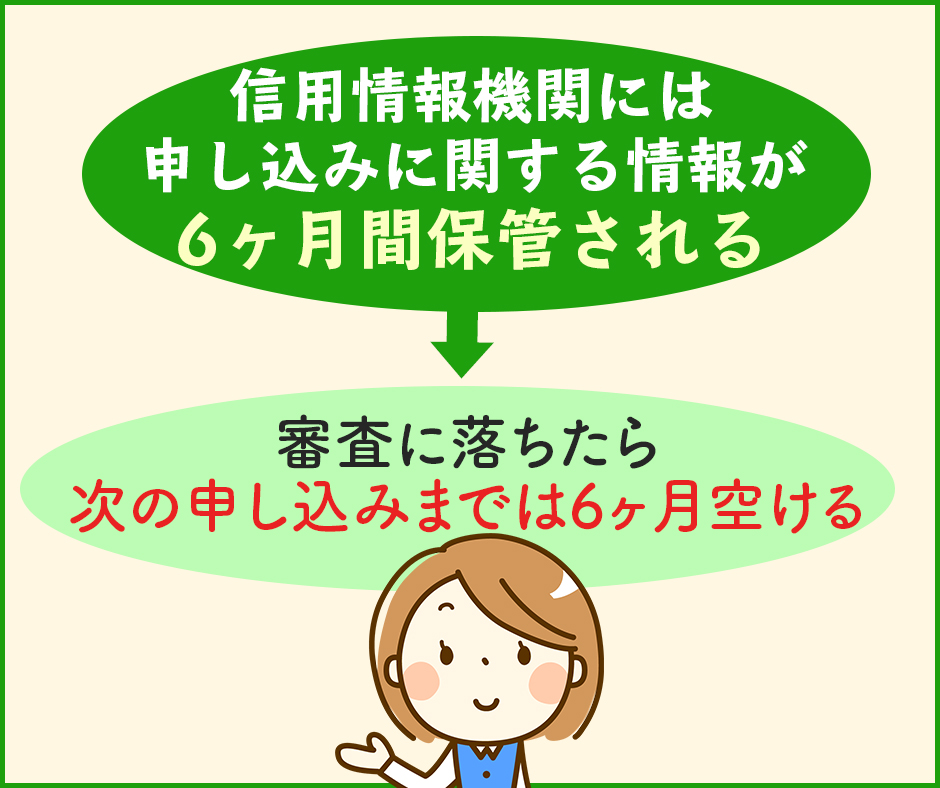

- 審査に落ちたら次の申し込みまでは6ヶ月空ける

- 6ヶ月の間は他のカードにも申し込まない

上記の理由は、信用情報機関には申し込みに関する情報が6ヶ月間保管されるからです。

申し込みがあったものの、契約情報がないということは『審査に落ちた』という風に簡単に推測されてしまいます。

あなたがカードを発行する立場だったら、他社の審査に落ちた人を簡単には信用できないですよね。

もし、クレジットカード審査に申し込んだものの審査に通過しなかった場合は即座に他のカードに申し込みをすることは避けて6ヶ月間は期間を空けましょう。

クレジットカードの多重申込みや半年間空けるべき理由を『クレジットカードの多重申込みとは?申込時に気をつけたい期間や件数を解説!』の記事で更に詳しく解説していますので、ぜひ合わせて参考にしてみてください。

スーパーホワイトでよくある質問

スーパーホワイトとは?

スーパーホワイトとはカードやローンの契約履歴が全くない人のことを指します。信用情報に履歴が残っていないと、今後の契約の際に不利になる可能性があります。

スーパーホワイトってどんな人?

スーパーホワイトは今までクレジットカードを使ったことがない現金主義の人、または過去に金融事故を起こしてしばらく新規契約ができなかった人などです。20代でもカード利用が無い人はいますが、一般的に30代以上の方を指すことが多いです。

スーパーホワイトがクレジットカードの審査に通らない理由は?

一定の年齢なのに契約履歴が全くない状態は、現金主義の方でも金融事故を起こして信用情報がない方も記録上は同じになります。そのため、カード会社からすると判別ができず結果的に審査落ちの原因になります。

20代でもスーパーホワイトは問題ない?

20歳前後で特に学生の方はスーパーホワイトでも問題ありません。クレジットカードやローンの利用がなくても問題ない年齢なので、審査でも影響を与えることはほとんどありません。

スーパーホワイトでも信用情報を積み上げる方法は?

携帯料金や通販商品を分割払いすることでも、信用情報を積み上げることができます。また、スーパーホワイトでも審査に通りやすい流通系・消費者金融系のクレジットカードを申し込むことでも信用情報を積み上げることが可能です。

スーパーホワイトになっていないか振り返ろう!

分割払い・クレジットカード・ローンなどの経験のまったくない現金主義のスーパーホワイトの場合、一見理不尽にも感じますがクレジットカードなどの審査に通りにくいことがよくあります。

お金のトラブルがあったケースと見分けがつかないため、これから新たに信用情報を着実に積み上げていくことがもっとも重要です。

着実に信用情報を積み上げていくには、いきなり本命のカードに申し込むのではなく分割払いや比較的作りやすいといわれているクレジットカードからステップアップしていきましょう。

無事にスーパーホワイトを脱却すれば、ますます便利・お得に生活を送れるようになります。